Το καλοδουλεμένο deal Κόκκαλη- Λάππα, ο εισαγόμενος φόβος από Τουρκία και οι τελευταίες συνεδριάσεις

Η Intracom Holdings αποκτά διπλή πρόσβαση σε "εμπορικό" και real estate

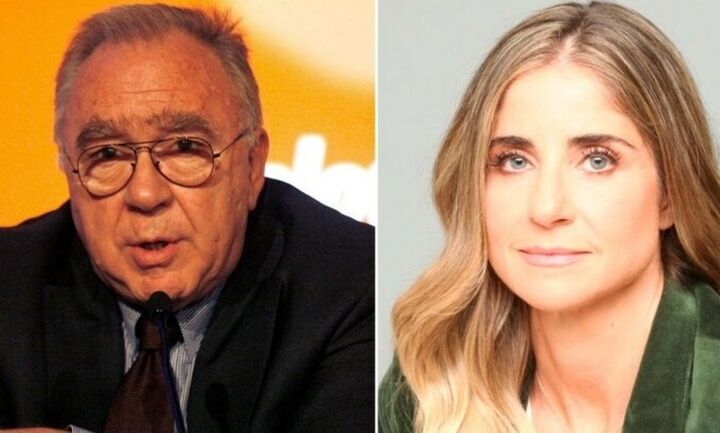

Το καλοδουλεμένο deal Κόκκαλη- Λάππα

Από τις πιο καλοδουλεμένες συμφωνίες αυτή της Intracom Holdings- Κλουκίνας Λάππας/ΚΛΜ, που έχουν επιτευχθεί τα τελευταία χρόνια στο Χρηματιστήριο Αθηνών. Η εισηγμένη συμφερόντων Σωκράτη Κόκκαλη κατέβαλε 28,7 εκατ. για το 74,2% του μ.κ, από αυτά επεστράφησαν στην ΚΛΜ που πλέον ελέγχεται από την εισηγμένη, από τα οποία με 3 εκατ. αποκτά το 60% της MotherCare. Επί της ουσίας το καθαρό έξοδο είναι 21,7 εκατ. -για το 74,2% της εταιρείας που ελέγχει ακίνητα αντικειμενικής αξίας 60 εκατ. (με αποτίμηση 45 εκατ.) Θα ακολουθήσει δημόσια πρόταση, αλλά η ουσία είναι πως η Intracom Holdings αποκτά διπλή πρόσβαση σε "εμπορικό" και real estate μέρος- και μάλιστα με ακίνητα "ώριμα" που αποδίδουν μισθώματα, ενδεικτική η περίπτωση του κεντρικού ZARA/Ερμού. Ενδιαφέρον το ότι η πλευρά Κόκκαλη θέλει να αναπτύξει το brand των MotherCare, πως μέσω της ΚΛΜ αποκτά "όχημα" για την εισαγωγή στο Χρηματιστήριο Αθηνών της Intracom Properties- με χαρτοφυλάκιο ακινήτων, που σταδιακά θα ενισχύσει σε 200 εκατ.- Το όλο deal ανέλαβε και συντόνισε η Optima Bank- στα γραφεία της "έπεσαν οι υπογραφές" των Σωτήρη Μπακογιάννη (Intracom Properties) και μελών της οικογένειας Λάππα (με την Βιολέττα Λάππα, η οποία με 40% θα συνεχίσει να "τρέχει" το εμπορικό σήμα της MotherCare).

====================================================

Η Τουρκία φόβισε λόγω γκάλοπ

Συναλλαγές χαμηλότερες του (μέτριου) μέσου όρου της προηγούμενης εβδομάδας (77 εκατ.) Ενδειξη της στάσης αναμονής, που τηρούν στην πλειονότητά τους τα μεγάλα ξένα σπίτια. Οι εξελίξεις στην (εξ' ανατολών ) γείτονα επιβεβαιώνουν το πόσο ευάλωτο παραμένει το σύστημα, διεθνώς. "Βουτιά" για την Τουρκική λίρα, το χρέος της χώρας, το χρηματιστήριο της Κωνσταντινούπολης. Σε υψηλά 6 μηνών τα CDS. Αλλά και στην (εκ δυσμών) η κατάσταση δεν είναι και τόσο ευοίωνη. Το γεγονός πως, το Ιταλικό 10ετές "κοστολογείται" στο 4,025% όταν το αντίστοιχο Ελληνικό στο 3,975% προφανώς και σημαίνει κάτι. Οπως λ.χ. η εκτίμηση της Κομισιόν για ρυθμό ανάπτυξης 2,4% της Ελληνικής οικονομίας έναντι 1,1% του ευρωπαϊκού μέσου όρου. Καθίζηση συναλλαγών χθες στο ΧΑ, και όπως σημείωναν χρηματιστές η παταγώδης διάψευση των δημοσκοπήσεων στην Τουρκία κατέστησαν πιο επιφυλακτική μερίδα επενδυτών στην Αθήνα. Αίσθηση έκανε το πακέτο για 850.000 μτχ του ΟΤΕ στα 13,58 ευρώ, στις 14.18' . Συνολικής αξίας 11,54 εκατ. Συνεχίζεται η πλάγια κίνηση για τη μετοχή, με θεαματικά αυξημένες συναλλαγές για τρίτη σερί συνεδρίαση. Στα 13,78 ευρώ το stop για short θέσεις, σύμφωνα με τον Ηλία Ζαχαράκη (Fast Finance), στα 13,40 η στήριξη. Στα 14,80 το άνω όριο του καθοδικού καναλιού, με την διόρθωση να φτάνει το 30% από τα υψηλά (προ έτους). Δύο πακέτα από 15.750 τμχ της Motor Oil στα 21,60 και 21,62 ευρώ αντίστοιχα.

=====================================================

Κοντός...ψαλμός.

Τρεις και η σημερινή συνεδριάσεις έμειναν. Σήμερα ανακοινώνουν αποτελέσματα AEGEAN, Fourlis. Νέο ιστορικό υψηλό για την Autohellas, έως τα 13,86 ευρώ. Αποτίμηση, σχεδόν όση της AEGEAN. Αύριο ανακοινώνει μεγέθη 3μηνου η Eurobank. Η διοίκηση Καραβία έχει διευκρινίσει τη θέση της όσον αφορά στην προοπτική διανομής μερίσματος (από κέρδη χρήσεως 2022). Εχει προτεραιοποιήσει την απόκτηση του 1,4% που έχει απομείνει στα χέρια του ΤΧΣ. Μετά τις εκλογές (2 Ιουλίου ; ) με τον σχηματισμό της νέας κυβέρνησης θα κινηθεί η Eurobank. Οι συζητήσεις με τον ESM σε καλό δρόμο, φαίνεται πως έχει το Ο.Κ για να προχωρήσει όταν θα έρθει η ώρα. Με την Eurobank θα ανοίξει η αυλαία της αποεπένδυσης του Ταμείου από τις τράπεζες.

==============================================

Τι σημαίνουν οι πέντε χρεοκοπίες στις ΗΠΑ για την Ευρώπη

Τις πέντε φτάνουν-προσώρας- οι πτωχεύσεις/χρεοκοπίες περιφερειακών τραπεζών των ΗΠΑ, με την Fed όχι μόνο να μην προδιαθέτει για ολοκλήρωση των αυξήσεων στα επιτόκια αλλά να "δείχνει" συνέχιση και πέραν του Σεπτεμβρίου. Δυσοίωνη η κατάσταση και για την ΕΚΤ, καθώς με τη μονοδιάστατη πολιτική δεν επιτυγχάνεται το επιθυμητό αποτέλεσμα της μείωσης του πληθωρισμού (στο 2%) με την επικεφαλής της να επιμένει στον δομικό και την ώρα που αναδύεται ένας άλλου είδους πληθωρισμός ο λεγόμενος greedflation (απληστίας). Πρακτικά η ρευστότητα που υπάρχει ακόμη στο σύστημα διεθνώς/ευρωπαϊκά συντηρεί την ζήτηση σε υψηλές τιμές που-πλέον μετά την υποχώρηση λ.χ. του ενεργειακού κόστους- δεν δικαιολογείται με συνέπεια να τροφοδοτείται το σπιράλ τιμών-πληθωρισμού- απαιτήσεων για αυξήσεις μισθών. Μέχρι πρόσφατα στην Φρανκφούρτη θεωρούσαν πως, η κρίση στο περιφερειακό χρηματοπιστωτικό σύστημα των ΗΠΑ δεν άγγιζε το ευρωπαϊκό banking- ή πως περιοριζόταν σε ούτως ή άλλως αδύναμες περιπτώσεις λ.χ. Credit Suisse- πλην όμως ήρθε το Ευρωπαϊκό Ελεγκτικό Συνέδριο να ζητήσει από την Ευρωπαϊκή Κεντρική Τράπεζα περισσότερες εγγυήσεις για την ασφαλή διαχείριση του πιστωτικού κινδύνου. Η ΕΚΤ πρέπει να εντείνει τις προσπάθειες εποπτείας, προκειμένου οι τράπεζες στην Ε.Ε διαχειρίζονται τον κίνδυνο, ιδίως από δανειολήπτες που δεν αποπληρώνουν τα δάνεια τους. Ηχηρή παρέμβαση, που δεν πέρασε απαρατήρητη καθώς την ίδια συγκυρία εντείνονταν οι επιφυλάξεις αναλυτών για μεγέθυνση του προβλήματος δημιουργίας νέων μη εξυπηρετούμενων δανείων. Και πως να μην όταν η προβολή για το βασικό ευρωπαϊκό επιτόκιο "δείχνει" προς 4,5%-4,75% (στο δ.σ της ΕΚΤ εκφράζονται εκτιμήσεις και για 5% plus) με το Bloomberg να εκτιμά ότι η πρώτη μείωση (του επιτοκίου καταθέσεων ) υπολογίζεται πως φτάσει στην αγορά το δεύτερο 3μηνο του 2024 ( ! ), ναι του 2024 δλδ σε ένα χρόνο (και βλέπουμε). Το ερώτημα είναι μέχρι που θα το πάνε οι κεντρικοί τραπεζίτες, γιατί Πάουελ-Λαγκάρντ προχωρούν με αυξήσεις των 25 μ.β όταν οι ίδιοι εκτιμούν πως χρειάζονται μεγαλύτερες και πως θα ενεργήσουν οι πανίσχυρες αγορές. Πρακτικά, μέχρι τώρα Fed, ΕΚΤ υιοθετούν την τακτική των αυξήσεων κατά 25 μ.β ικανοποιώντας τις απαιτήσεις των funds, κατ' άλλους υποκύπτοντας στον "εκβιασμό" τους. Τι μπορεί να σημαίνει αυτό; από το ενδεχόμενο ενός "χτυπήματος" των hyenas funds σε ένα ευάλωτο "νόμισμα" λ.χ. αυτή την περίοδο έχουν στο monitoring την τουρκική λίρα μέχρι τον κίνδυνο μίας συντονισμένης (και στοχευμένης ) επίθεσης ακόμη και σε οικονομία χώρας με αυξημένες δανειακές υποχρεώσεις λ.χ. Ιταλίας.

=============================================

Αποποίηση Ευθύνης: Το περιεχόμενο και οι πληροφορίες που περιλαμβάνονται στη στήλη προσφέρονται προς τους επισκέπτες/τριες/χρήστες/τριες της αποκλειστικά και μόνο για ενημερωτικούς σκοπούς, δεν δύνανται σε καμιά περίπτωση να εκληφθούν ως προτροπή, προσφορά, άποψη, ή σύσταση της στήλης για αγορά ή πώληση οποιουδήποτε χρεογράφου και δεν συνθέτουν νομική, φορολογική, λογιστική, ή επενδυτική συμβουλή ή υπηρεσία σχετικά με την αποδοτικότητα ή καταλληλότητα οποιουδήποτε χρεογράφου ή επένδυσης. Κατά συνέπεια, δεν υφίσταται ουδεμία ευθύνη για τυχόν επενδυτικές και λοιπές αποφάσεις που θα ληφθούν με βάση τις πληροφορίες αυτές